Von Max Simon

Die Berufsunfähigkeitsversicherung zählt zu den wichtigsten Versicherungen für all diejenigen, die auf ihr Arbeitseinkommen zum Erhalt ihres Lebensstandards angewiesen sind. Sie soll die wirtschaftlichen Risiken des Versicherten auffangen, die aufgrund einer vorzeitigen Berufsunfähigkeit infolge krankheitsbedingter Beeinträchtigungen eintreten können. Wegen den erheblichen möglichen Folgen vorzeitiger Berufsunfähigkeit sollte sich jede berufstätige Person mit diesem Risiko auseinandersetzen. Doch sollte sich auch eine Anwältin oder ein Anwalt über eine Berufsunfähigkeitsversicherung absichern? Genügt nicht die Absicherung über die berufsständischen Versorgungswerke? Und was versteht man eigentlich unter Berufsunfähigkeit?

Berufsunfähigkeit – auch für Anwältinnen und Anwälte eine drohende Gefahr

Die Gefahr einer vorzeitigen Berufsunfähigkeit ist leider sehr real, auch für Rechtsanwältinnen und Rechtsanwälte. Statistisch liegt das Risiko im Laufe des Berufslebens bei privat abgesicherten Personen im Schnitt bei 25 Prozent. Die Gründe für eine Berufsunfähigkeit sind dabei sehr unterschiedlich. Psychische Erkrankungen sind mittlerweile die häufigste Ursache für eine Berufsunfähigkeit. 28,7 Prozent aller Fälle von Berufsunfähigkeit waren im Jahr 2020 auf psychische Leiden zurückzuführen.[1] Daneben sind Krebserkrankungen (19,3 Prozent), dicht gefolgt von Erkrankungen des Skelett- und Bewegungsapparates (19 Prozent), die häufigsten Ursachen für eine vorzeitige Berufsunfähigkeit. Selbstverständlich sind auch Anwältinnen und Anwälte nicht vor diesen Krankheiten gefeit. Der Anwaltsberuf kann mitunter mit einer erheblichen Stressbelastung verbunden sein, so dass das Risiko für bestimmte Krankheiten, im Vergleich zu anderen Berufen, sogar erhöht sein kann. Allein die überwiegend sitzende Tätigkeit kann zum Beispiel das individuelle Risiko für Erkrankungen des Skelett- und Bewegungsapparates deutlich erhöhen. Das Ausbleiben körperlicher Anstrengungen führt aber gleichzeitig dazu, dass sich Anwältinnen und Anwälte – beispielsweise im Vergleich zu Fensterbauern – in der Regel günstiger absichern können.

Was ist im Rahmen einer Berufsunfähigkeitsversicherung versichert und was versteht man unter Berufsunfähigkeit?

Im Falle von Berufsunfähigkeit zahlt der Versicherer eine Barrente in vereinbarter Höhe und befreit den Versicherungsnehmer von seiner Pflicht zur Zahlung des Gesamtbeitrages für die Versicherung. Eine gesetzliche Definition von Berufsunfähigkeit findet sich in § 172 Abs. 2 des Gesetzes über den Versicherungsvertrag (VVG).

Nach § 172 Abs. 2 VVG ist berufsunfähig,

„wer seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.“

Die Berufsunfähigkeitsversicherer übernehmen diese Definition regelmäßig in ihren Bedingungen, ersetzen „voraussichtlich auf Dauer“ jedoch regelmäßig durch „voraussichtlich mindestens sechs Monate“. Die weit überwiegende Anzahl der Versicherungsverträge sehen eine Leistungspflicht ab einem Grad der Berufsunfähigkeit in Höhe von 50 Prozent vor. Gemäß § 172 Abs. 3 VVG kann weiter vereinbart werden, dass die versicherte Person auch keine andere Tätigkeit ausübt (sog. konkrete Verweisung) oder ausüben kann (sog. abstrakte Verweisung), zu der sie auf Grund ihrer Ausbildung und Fähigkeiten in der Lage ist und die ihrer bisherigen Lebensstellung entspricht.

Genügt nicht die Absicherung über die berufsständischen Versorgungswerke?

Für viele Kolleginnen und Kollegen dürfte sich die Frage stellen, ob nicht die Absicherung über das anwaltliche Versorgungswerk ausreichend ist, denn auch hier wird im Falle eintretender Berufsunfähigkeit eine Berufsunfähigkeitsrente gezahlt. Allerdings gibt es gravierende Unterschiede zwischen der berufsständischen Absicherung und der Absicherung durch eine private Berufsunfähigkeitsversicherung, die man als Anwalt oder Anwältin beachten sollte.

Das Versorgungswerk erbringt nur dann Leistungen, wenn das Mitglied zu 100 Prozent berufsunfähig wird und die berufliche Tätigkeit als Rechtsanwalt bzw. Rechtsanwältin einstellt. Schließt ein Anwalt eine private Berufsunfähigkeitsversicherung ab, ist, wie bereits oben angesprochen, in aller Regel bereits eine 50-prozentige Berufsunfähigkeit leistungsauslösend, was natürlich günstiger ist, um Leistungen zu beanspruchen.

Daneben ist die Absicherung über das Versorgungswerk unflexibler. Die Höhe der Berufsunfähigkeitsrente kann im Gegensatz zu einer privaten Absicherung nicht grundsätzlich frei bestimmt werden, sondern ist abhängig von den eingezahlten Beiträgen sowie weiteren Faktoren wie der Rentensteigerung oder sogenannten Beitragsquotienten. Auch die bereits zurückgelegten Versicherungsjahre werden berücksichtigt.

Bei der privaten Berufsunfähigkeitsversicherung dagegen können bestimmte Versorgungswünsche flexibler abgebildet werden. So ist beispielsweise die gewünschte Rentenhöhe – gegen entsprechende Anpassung der zu zahlenden Prämie – oft problemlos möglich.

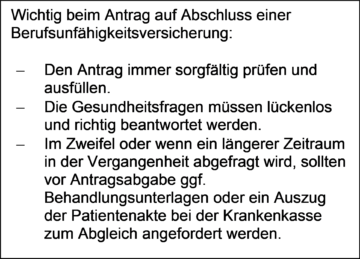

Die Gesundheitsprüfung – Kernstück des Antrags auf Abschluss einer privaten Berufsunfähigkeitsversicherung

Kernstück der Prüfung der Versicherbarkeit ist die Gesundheitsprüfung des Berufsunfähigkeitsversicherers. Der Versicherer stellt in seinem Antrag mehrere Fragen zum Gesundheitszustand des Antragstellers. In der Regel handelt es sich dabei um einen umfangreichen Fragenkatalog, in welchem für einen bestimmten Zeitraum nach Vorerkrankungen und Behandlungen gefragt wird.

Hierbei handelt es sich wohl um den wichtigsten Aspekt bei Abschluss einer Berufsunfähigkeitsversicherung. Zum einen ist die Gesundheitsprüfung Teil der Risikoprüfung des Versicherers. Der Versicherer wird aufgrund der individuell bestehenden Risiken seine Prämie kalkulieren. Möglich ist daneben auch, dass der Versicherer aufgrund der Ergebnisse der Gesundheitsprüfung einen Risikozuschlag oder auch einen Risikoausschluss vereinbart. Bei einer bekannten Vorerkrankung der Schulter wäre es zum Beispiel möglich, eine später eintretende Berufsunfähigkeit, die darauf beruht, auszuschließen. Alternativ könnte der Versicherer in diesem Fall den Abschluss der Versicherung auch von der Vereinbarung eines Risikozuschlags abhängig machen. Das heißt der Versicherungsnehmer muss einen Zuschlag für das erhöhte Risiko späterer Berufsunfähigkeit zahlen.

Daneben sind die Angaben zum Gesundheitszustand im Antrag auch im Falle eines späteren Versicherungsfalles von erheblicher Bedeutung. Die Versicherer prüfen bei einem Antrag auf Leistungen aus der Versicherung vor der Leistungsgewährung grundsätzlich die ordnungsgemäße Erfüllung der vorvertraglichen Anzeigepflicht nach § 19 VVG und fordern umfangreiche Unterlagen der behandelnden Ärzte bzw. Ärztinnen oder der Krankenkasse an. Neben der Klärung der Frage, ob bedingungsgemäße Berufsunfähigkeit eingetreten ist, findet auch ein Abgleich statt, ob alle relevanten Angaben in den Behandlungsunterlagen auch tatsächlich im Antrag erfasst wurden, jedenfalls sofern diese den im Antrag abgefragten Zeitraum betreffen. Problematisch kann es dann werden, wenn in den angeforderten Unterlagen Diagnosen oder Behandlungen aufgeführt sind, die nicht im Antrag auftauchen und dem Versicherer demnach bei Abschluss der Versicherung nicht bekannt waren. Die möglichen Folgen können gravierend sein. Neben anderen Gestaltungsrechten kann der Versicherer gegebenenfalls vom Vertrag zurücktreten oder sogar die Anfechtung wegen arglistiger Täuschung erklären.

Nicht selten kommt es vor, dass Arztbesuche schlichtweg vergessen oder Behandlungen nicht angegeben werden, weil sie für bedeutungslos gehalten werden. Daher gilt: Vor Abschluss der Versicherung bzw. bei Antragstellung ist unter allen Umständen bei der Beantwortung der gestellten Fragen größtmögliche Sorgfalt walten zu lassen. Sofern bei der Beantwortung einzelner Fragen Unklarheiten bestehen, sollte der Versicherer oder der Versicherungsmakler vor Abschluss der Versicherung (!) zur Klärung kontaktiert werden.

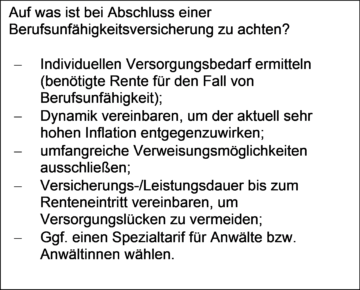

Worauf sollte bei der Auswahl einer Berufsunfähigkeitsversicherung geachtet werden?

Bei der Auswahl einer Berufsunfähigkeitsversicherung muss ein Anwalt oder eine Anwältin mehrere Punkte beachten. Zunächst einmal muss natürlich ermittelt werden, wie hoch die Absicherung im Falle vorzeitiger Berufsunfähigkeit sein muss. Es ist zu ermitteln, welchen Kapitalbedarf man im Falle einer Berufsunfähigkeit hat und wie hoch die Rente sein soll. Selbstständige Rechtsanwältinnen und Rechtsanwälte müssen dabei auch die laufenden Kosten ihrer Kanzlei und nicht lediglich die eigenen Lebenshaltungskosten berücksichtigen. Gerade in aktuellen Zeiten, in denen die Inflation neue, ungeahnte Höhen erreicht, sollte man daneben eine Prämiendynamik vereinbaren, damit die Leistungen mit der Zeit steigen. Auch sollte man darauf achten, dass der Vertrag keine umfangreichen Verweisungsmöglichkeiten vorsieht. Um Versorgungslücken zu vermeiden, ist weiter darauf zu achten, dass eine Versicherungs- und Leistungsdauer bis zum individuellen Renteneintrittsalter festgelegt wird. Daneben gibt es noch eine Reihe weiterer Punkte, die hier allerdings nicht thematisiert werden können bzw. auf individuellen Gegebenheiten beruhen. Diese müssen entweder direkt mit dem Versicherer oder einem auf dieses Thema spezialisierten Versicherungsmakler ausführlich erörtert werden.

Vereinfachter Zugang zur privaten Berufsunfähigkeitsversicherung über Spezialtarife für Rechtsanwältinnen und Rechtsanwälte

Teilweise bieten Versicherer für Angehörige von Kammerberufen und damit auch für Rechtsanwältinnen und Rechtsanwälte spezielle Tarife an, die eine vereinfachte Gesundheitsprüfung vorsehen. Im Gegensatz zu dem sonst üblichen Fragenkatalog werden nur einzelne Fragen gestellt. Beispielsweise wird dann lediglich abgefragt, ob der Antragsteller aktuell oder in den letzten drei Jahren bei einem Kardiologen, einem Psychiater/Psychologen oder einem Orthopäden in Behandlung war. Auch hier versteht es sich natürlich von selbst, dass die gestellten Fragen sorgfältig beantwortet werden müssen. Oftmals sehen diese Verträge allerdings eine Begrenzung der monatlichen Berufsunfähigkeitsrente sowie ein maximal zulässiges Eintrittsalter (meist 55 Jahre) vor. Teilweise ist die Mitgliedschaft in einem Interessenverband, wie dem Deutschen Anwaltverein, Voraussetzung für den Abschluss dieser Verträge. Der Vorteil dieser Tarife ist, dass der Abschluss der Berufsunfähigkeitsversicherung für den Anwalt oder die Anwältin zu wesentlich vereinfachten Bedingungen möglich ist. Zudem sind die entsprechenden Tarife meist von vorneherein auf die Tätigkeit als Rechtsanwältin oder Rechtsanwalt zugeschnitten. Auch Jurastudierende sowie Rechtsreferendare und Rechtsreferendarinnen können während der Ausbildung schon eine Berufsunfähigkeitsversicherung abschließen und Sondertarife in Anspruch nehmen.

Fazit: Allgemein sinnvoll – individuelle Beratung ratsam

Eine zusätzliche Absicherung über eine private Berufsunfähigkeitsversicherung ist auch für einen Anwalt bzw. eine Anwältin grundsätzlich sinnvoll. Der Abschluss einer solchen Versicherung kann Versorgungslücken schließen und bietet mehr Flexibilität als die Absicherung über das Versorgungswerk. Es ist daher allen Kolleginnen und Kollegen anzuraten, sich möglichst frühzeitig mit diesem Thema auseinanderzusetzen. Wichtig ist immer die individuelle und gründliche Beratung durch den gewünschten Versicherer oder einen spezialisierten Versicherungsmakler.

Rechtsanwalt Max Simon ist Fachanwalt für Versicherungsrecht und Partner der überregional tätigen Kanzlei Neue Kräme in Frankfurt am Main. Nachdem er nach dem Referendariat bei einigen renommierten Kanzleien juristisch tätig war, hat er sich auf das Versicherungsrecht spezialisiert. Der Schwerpunkt seiner Tätigkeit liegt dabei im Personenversicherungsrecht. Er berät und vertritt seine Mandanten regelmäßig zu allen Fragen rund um die Themen private Berufsunfähigkeitsversicherung, private Unfallversicherung sowie private Krankenversicherung und Krankentagegeldversicherung.

[1] Vgl. gdv.de/7-fakten-zur-berufsunfaehigkeitsversicherung

MKG Magazin-Spezial: Die wichtigsten Versicherungen für Anwältinnen und Anwälte

Beim Berufsstart und im Zuge der BRAO-Reform müssen sich viele Anwältinnen und Anwälte mit einem eher unpopulären Thema auseinandersetzen: Versicherungen. Im MkG-Spezial „Die wichtigsten Versicherungen für Anwältinnen und Anwälte“ werden vier Versicherungen und ihre Notwendigkeit genauer unter die Lupe genommen.